明星代言的网贷平台“爆雷”事件屡见不鲜,致使许多出于对明星信任、喜爱的普通投资者遭受损失,明星是否要对此承担责任?

王宝强、董成鹏(大鹏)、郎朗……曾代言过爆雷网贷平台的明星,银保监会喊你们退广告费、代言费了!

在银保监会近日召开的新闻发布会上,银保监会副主席梁涛表示,对已立案的999家网贷机构,依法协调公安、司法等部门加快审理进度。加快追赃挽损,依法追缴高管奖金和明星代言费、广告费。

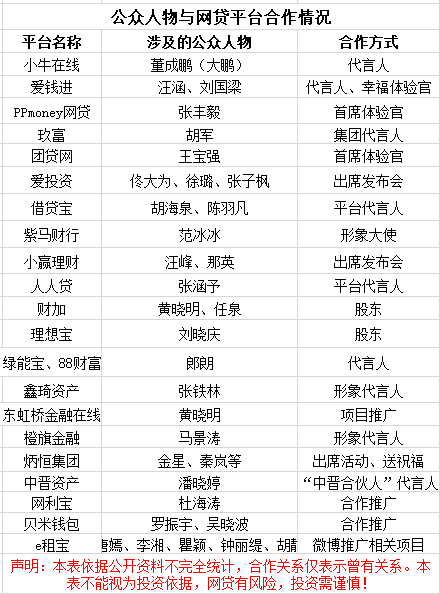

《国际金融报》记者依据公开信息不完全统计,有20多家网贷平台与数位明星、公众人物有过合作,不少娱乐明星以“首席体验官”或“形象代言人”或入股的方式,曾为网贷平台“站台”。

当网贷平台“爆雷”后,曾经合作过的明星需不需要担责成为各界关注的话题。北京炜衡(上海)律师事务所合伙人鞠秦仪在接受《国际金融报》记者采访时指出,如果明星作为平台代言人,在明知网贷产品虚假宣传或者自己根本没使用过相关产品的情况下而直接代言宣传的,那么受到损失的投资者可以根据《广告法》的规定,追究明星代言人的侵权责任。

银保监发声追缴明星代言费

发布会上,梁涛披露,截至3月末,存量业务尚未清零的停业网贷机构1387家,未兑付借贷余额7161亿元,比去年末减少79家、1046亿元。

其中,对已立案的999家机构,依法协调公安、司法等部门加快审理进度。加快追赃挽损,依法追缴高管奖金和明星代言费、广告费。引入征信系统和地方资产管理公司,提高追偿专业化水平。

此前的1月29日,北京市朝阳区金融纠纷调解中心发布公告称,部分网贷机构为牟取不正当利益,聘请知名演艺人员、公众人物作为广告代言人,利用其影响力吸引投资人购买非法金融产品。上述广告代言人未尽到合理的审查义务,作出不实宣传,对损害结果的发生和扩大存在过错,并负有不可推卸的责任。

《国际金融报》记者依据公开信息不完全统计,有20多家网贷平台与数位明星、公众人物有过合作。自2014年以来,先后有e租宝、中晋资产、理想宝、88财富、理想宝、团贷网、网利宝、爱钱进、有利网等网贷平台爆雷,牵涉其中的明星包括黄晓明、范冰冰、汪涵、杜海涛、王宝强、郎朗、杨迪等人。

随着网贷风险的暴露,曾代言了网贷平台的明星,多次被网贷投资人催债而登上微博热搜。2020年7月,知名主持人汪涵、杜海涛和国乒主教练刘国梁因曾合作的网贷平台逾期不能兑付而备受关注。

对此,汪涵团队回应称:汪涵曾于2016年至2018年期间代言“爱钱进”App。因涉及代言类产品合作,在合作开始前,汪涵和法务团队严格履行了广告法和其他相关规定明确的代言人应尽义务,对平台资质、业务的真实性等进行了核实。汪涵本人在代言前也体验过该产品才签署合作协议。对广大用户遭遇兑付困难,汪涵团队感到痛心并致歉,声称2018年底代言已结束,汪涵本人及团队一直在联合相关部门、督促平台解决问题,希望能帮大家减少损失。

此前,“九球天后”潘晓婷因曾经代言“中晋系”产品被受害人起诉,要求赔偿。然而,上海二中院终审判决未支持受害人诉讼请求。裁判文书显示,在“中晋系”爆雷后,潘晓婷已主动配合公安机关退还所有代言费。

平台爆雷,代言明星该不该担责?

实际上,普通民众会因明星代言去投资网贷产品。不少投资人曾通过微博表示,是看到明星“背书”才投的网贷平台。有投资人曾对《国际金融报》记者表示,选择明星代言的网贷平台,一方面是觉得平台请得起明星代言至少显示了平台的实力,短期内应该不会出问题;另一方面,明星选择代言这家网贷平台,至少说明明星对这家网贷平台有过尽调,所以综合考虑才作出的选择。

然而,有网贷从业人员并不赞同上述观点。他曾告诉《国际金融报》记者,明星对平台并不十分了解,平台员工都不见得对自己的平台有多了解,商业合作很多时候都是冲着商业利益去的。早前,很多问题平台在明知平台已经暴露出危机时还花钱请明星并大肆宣传,其目的就是想通过明星吸引投资以填补资金漏洞。

那么,在平台出问题后,合作过的明星到底要不要承担责任?北京市网络法学研究会副秘书长车宁对《国际金融报》记者表示:“明星代言网贷金融产品是商业行为,需要尽到合理的审查义务,应当依据事实,符合法律法规规定,并不得为其未使用过的商品或者未接受过的服务作推荐、证明。代言明星违背相关义务后,要与广告主承担连带责任,其违法所得将被没收,还会被处以违法所得1倍以上2倍以下的罚款。按照《刑法》相关规定,网贷平台被认为是犯罪的,相关费用还会被认为是违法所得进行追缴。”

记者注意到,2015年新修订的《广告法》对明星代言宣传担责、虚假广告的界定进行了明确规定。《广告法》指出,未使用的商品或未接受过的服务不得代言,不得明知或应知广告虚假仍作推荐或证明。代言人如果违反上述规定,将被工商行政管理部门处没收违法所得,并处违法所得一倍以上二倍以下的罚款的行政处罚。曾在虚假广告中作推荐、证明,受到行政处罚的,三年内禁止代言。

此外,部分地方的金融行业组织也对广告代言提出了自律约束。2018年3月发布的《广东省金融业务广告宣传行为自律公约》要求,各企业、机构对于明星、名人代言,应当注意措辞和表述,不得利用明星、名人效应误导金融消费者。

鞠秦仪律师认为,此前明星代言的网贷“爆雷”事件屡见不鲜,致使许多出于对明星信任、喜爱的普通投资者遭受损失,明星是否要对此承担责任以及承担何种责任,可以分为两个层面来看:第一个层面,如果明星作为平台代言人,在明知网贷产品虚假宣传或者自己根本没使用过相关产品的情况下而直接代言宣传的,那么受到损失的投资者可以根据《广告法》的规定,追究明星代言人的侵权责任。

另一个层面,对于一些“爆雷”被刑事立案处理的网贷平台,根据最高人民法院《关于审理非法集资刑事案件具体应用法律若干问题的解释》第八条,如果明星明知P2P平台存在非法吸收公众存款或者集资诈骗的情况,仍然为其广告宣传,造成严重危害后果或者恶劣社会影响,可能构成虚假广告罪。依据《刑法》可能被判处二年以下有期徒刑或者拘役,并处或者单处罚金。

鞠秦仪律师指出,明星作为代言人,如果明知平台涉嫌犯罪仍然予以代言以招揽客户的,应当追究其刑事责任。“简言之,依据现有的法律,明星是否能被追责很大程度上取决于其主观上对于平台的认知情况,当然,这种认知情况也有赖于行政机关或者司法机关的调查和判断”。

不过,车宁认为,在对明星代言进行处理过程中也存在一些难点,最核心的是如何判定其“明知或应知”,这在不同个案中有不同执行方式。后续需要出台统一、执行性强的细则,提升执法司法的权威性,更大程度上保护金融消费者合法权益。

“三看一防止”避开金融陷阱

监管机构也多次提示广大消费者理性看待明星代言。今年4月22日,银保监会消费者权益保护局发布2021年第二期风险提示,提醒金融消费者要理性看待明星代言,做到“三看一防止”,切实防范金融陷阱。

银保监会称,金融产品信息不对称性高、专业性强,代言人自身如果没有辨别代言产品资质、不了解产品风险,可能产生宣传误导风险。目前,明星为各类互联网平台或金融产品代言种类繁多,常见模式大致有以下五种:

一是为P2P平台代言。近年已有明星代言的平台爆雷,导致参与者资金受损。

二是代言涉嫌非法集资的产品。如“中晋系”集资诈骗案已导致万余名投资者遭受资金损失。

三是为互联网金融平台代言。网络平台操作更便捷,但也容易存在风险提示、投保告知不充分等问题,消费者切忌因明星代言而忽略风险告知事项。

四是为金融产品、平台站台。如“泛亚有色”曾邀请某学者出席活动,利用名人光环对公众造成消费误导。

五是为银行保险机构某类产品或整体品牌代言。如明星担任银行信用卡推广大使或宣传大使。

此外,部分粉丝无底线追星,为明星集资打榜等不理智追星行为也被不法分子利用,导致一些集资乱象。还有的利用名人效应过度营销宣传诱导过度消费和超前消费,有可能引发过度负债、暴力催收等问题。

对于消费者应如何避开金融陷阱,银保监会建议,应做到“三看一防止”:一看机构是否取得相应资质;二看产品是否符合自身需求和风险承受能力;三看收益是否合理,不轻信高回报无风险等虚假宣传;四要防止过度借贷,理性看待借贷消费、理财投资等广告宣传,保持理性金融观念,不盲目跟风消费、借贷和投资。

对于普通消费者或者投资者,鞠秦仪律师提醒道,无论是购买网贷平台产品还是购买贵重消费品、投资其他理财产品都不能盲目地信任所谓的明星代言人,不能轻易听信广告宣传中的描述和许诺,擦亮自己的眼睛,谨慎参与,才能牢牢守住自己的钱袋子。

首页

首页

营业执照公示信息

营业执照公示信息